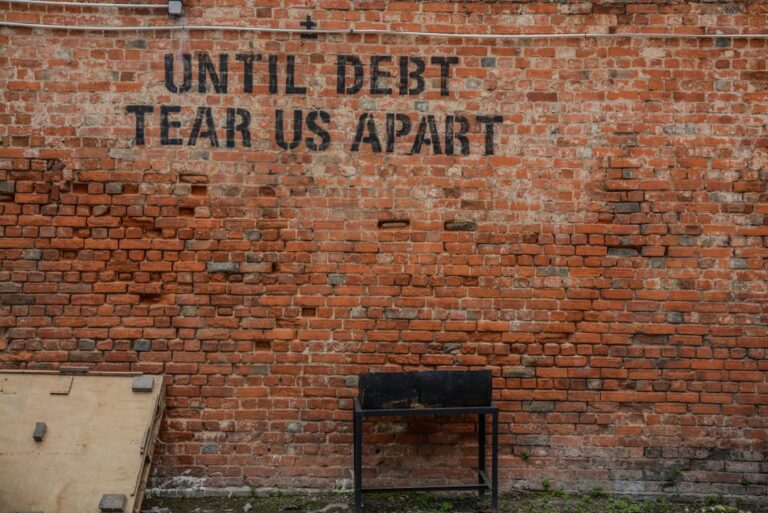

Après une radiation du fichier FICP, un refus de crédit peut surprendre et décourager, mais il existe des raisons explicables et des solutions pour améliorer votre situation et réussir votre prochaine demande.

Comprendre pourquoi un crédit est refusé malgré le défichage Banque de France

Sortir du fichage Banque de France ne garantit pas automatiquement l’obtention d’un crédit. Plusieurs facteurs liés à votre profil financier et à l’historique bancaire peuvent influencer cette décision :

- 🕰️ Durée et poids du fichage passé : même défiché, les banques gardent mémoire de votre historique, qui impacte votre score de solvabilité.

- 📉 Situation financière actuelle : revenus insuffisants, niveau d’endettement important ou instable, absence d’épargne, peuvent justifier un refus.

- 🏦 Politiques internes des banques : chaque établissement applique ses propres critères de risque et certains profils restent moins bien acceptés.

Une illustration concrète : un emprunteur défiché mais avec un taux d’endettement au-delà des 35% recommandés par le Haut Conseil de Stabilité Financière verra sa demande systématiquement rejetée.

| Facteur clé | Impact sur le crédit | Solution |

|---|---|---|

| Historique de fichage | Réduction du score de solvabilité | Patience, gestion rigoureuse du budget |

| Endettement > 35% | Refus systématique | Réduction des dettes, consolidation de crédit |

| Revenus faibles/instables | Risque accru | Recherche d’emploi stable, augmentation des revenus |

| Politiques bancaires strictes | Décision négative même si solvabilité correcte | Cibler banques plus souples, courtier spécialisé |

Les étapes pour réagir efficacement à un refus de crédit après défichage Banque de France

- 📑 Demander la justification écrite du refus : la réglementation oblige à fournir un motif clair

- 📊 Analyser l’historique bancaire : via la Banque de France et votre banque pour détecter les points faibles

- 💰 Améliorer la solvabilité : réduire le taux d’endettement, constituer une épargne régulière, éviter les découverts

- 🤝 Consulter un conseiller financier ou un Point Conseil Budget : pour un accompagnement personnalisé

- 🏦 Comparer les offres et choisir les établissements adaptés : certaines banques ou courtiers sont spécialisés dans les dossiers fragiles

| Étape | Actions concrètes | Objectifs à court terme |

|---|---|---|

| Obtenir la raison du refus | Lettre recommandée à l’établissement | Comprendre les motifs précis |

| Analyse situation financière | Consultation dossiers FICP/banque | Identifier faiblesses |

| Optimiser gestion budget | Mise en place stricte de budget + épargne | Améliorer réputation bancaire |

| Accompagnement expert | Rendez-vous avec Point Conseil Budget ou conseiller | Renforcer stratégie de redressement |

| Sélection offres | Comparatif banques/courtiers | Maximiser chance d’acceptation |

Solutions alternatives de financement pour contourner un refus bancaire

Lorsque la demande de crédit classique est refusée, plusieurs options méritent d’être explorées à court terme :

- 💳 Microcrédit personnel : jusqu’à 12 000 € avec accompagnement via associations comme l’Adie, taux avantageux et accessible aux profils fragiles.

- 🤝 Prêt entre particuliers : via plateformes reconnues mais attention aux taux et risques de fraude.

- 🏠 Prêt sur gage : prêt garanti par un bien matériel, rapide mais risqué en cas de non-remboursement.

- 🏛️ Aides institutionnelles : dispositifs d’aides sociales ou crédits à taux bonifiés selon votre région ou situation.

| Solution | Montant max | Taux indicatif | Avantages | Inconvénients |

|---|---|---|---|---|

| Microcrédit | 12 000 € | 4% – 8% | Accompagnement personnalisé, accessible | Montants limités |

| Prêt entre particuliers | Variable | Variable (souvent élevé) | Simplification du processus | Risque de fraude, taux élevés |

| Prêt sur gage | En fonction du bien | Elevé | Rapidement accessible | Perte du bien possible |

| Aides sociales/étatiques | Variable | 0% ou très bas | Soutien avantageux | Démarches administratives |

Conseils pratiques pour reconstruire votre crédibilité financière et anticiper une prochaine demande de crédit

- 📈 Tenir un budget strict : gérer ses dépenses et s’assurer de vivre en dessous de ses moyens

- 💳 Utiliser une carte de crédit avec parcimonie : remboursements intégralement chaque mois pour créer un historque positif

- 📝 Être transparent sur votre passé lors de la demande : expliquer votre régularisation avec documents justificatifs

- 🤝 Établir une relation de confiance avec le conseiller bancaire : solliciter ses conseils et montrer vos efforts

- ⏳ Patience et discipline : la reconstruction prend plusieurs mois (souvent 6 à 12 mois)

| Recommandation | Description | Bénéfices |

|---|---|---|

| Gestion budgétaire | Mener un suivi des dépenses | Améliore la stabilité financière |

| Carte de crédit responsable | Utilisation modérée et remboursements complets | Constitue un bon historique |

| Transparence dans la demande | Présenter un dossier clair | Crée la confiance avec la banque |

| Relation bancaire proactive | Dialogue régulier avec conseiller | Appui dans dossier crédit |

| Patience | Maintenir ces efforts dans le temps | Améliore la note de crédit |

Pour optimiser la gestion de votre argent et sécuriser vos achats, découvrez aussi comment sécuriser vos paiements au quotidien.

{« @context »: »https://schema.org », »@type »: »FAQPage », »mainEntity »:[{« @type »: »Question », »name »: »Combien de temps attendre apru00e8s un du00e9fichage pour refaire une demande de cru00e9dit ? », »acceptedAnswer »:{« @type »: »Answer », »text »: »Il est recommandu00e9 d’attendre au moins 6 u00e0 12 mois apru00e8s le du00e9fichage tout en du00e9montrant une gestion financiu00e8re saine pour maximiser les chances d’acceptation. »}},{« @type »: »Question », »name »: »Pourquoi ma demande de cru00e9dit est-elle refusu00e9e malgru00e9 que je ne sois plus fichu00e9 ? », »acceptedAnswer »:{« @type »: »Answer », »text »: »Les banques considu00e8rent votre historique bancaire, la stabilitu00e9 de vos revenus, votre taux du2019endettement, et appliquent leurs propres critu00e8res indu00e9pendamment du fichage officiel. »}},{« @type »: »Question », »name »: »Quelles alternatives existent si le cru00e9dit bancaire est refusu00e9 ? », »acceptedAnswer »:{« @type »: »Answer », »text »: »Les solutions comme le microcru00e9dit, pru00eat sur gage, pru00eat entre particuliers ou les aides sociales sont des options u00e0 explorer. »}},{« @type »: »Question », »name »: »Comment contester une du00e9cision de refus de cru00e9dit ? », »acceptedAnswer »:{« @type »: »Answer », »text »: »Vous pouvez demander une justification u00e9crite et adresser un courrier recommandu00e9 u00e0 l’u00e9tablissement pour obtenir les motifs pru00e9cis. »}},{« @type »: »Question », »name »: »Comment amu00e9liorer rapidement ma solvabilitu00e9 ? », »acceptedAnswer »:{« @type »: »Answer », »text »: »Consolidez vos finances en ru00e9duisant vos dettes, u00e9pargnez ru00e9guliu00e8rement et u00e9vitez les du00e9couverts bancaires. »}}]}Combien de temps attendre après un défichage pour refaire une demande de crédit ?

Il est recommandé d’attendre au moins 6 à 12 mois après le défichage tout en démontrant une gestion financière saine pour maximiser les chances d’acceptation.

Pourquoi ma demande de crédit est-elle refusée malgré que je ne sois plus fiché ?

Les banques considèrent votre historique bancaire, la stabilité de vos revenus, votre taux d’endettement, et appliquent leurs propres critères indépendamment du fichage officiel.

Quelles alternatives existent si le crédit bancaire est refusé ?

Les solutions comme le microcrédit, prêt sur gage, prêt entre particuliers ou les aides sociales sont des options à explorer.

Comment contester une décision de refus de crédit ?

Vous pouvez demander une justification écrite et adresser un courrier recommandé à l’établissement pour obtenir les motifs précis.

Comment améliorer rapidement ma solvabilité ?

Consolidez vos finances en réduisant vos dettes, épargnez régulièrement et évitez les découverts bancaires.